Jak ve FAPI pracovat s daní z přidané hodnoty

Daň z přidané hodnoty patří mezi základní prvek daňového systému. Má významný vliv na hospodaření státu a dotýká se každého jednotlivce i každé firmy.

Nicméně pokud jste neplátce DPH (v Česku je nynější obratový limit pro povinnou registraci jako plátce DPH 2 mil. Kč), tak se vás následující řádky netýkají.

V České republice se používají dvě sazby daně z přidané hodnoty (DPH) + jedna nulová. Jejich hodnoty jsou 12 a 21 %. Sazby mají výrazný dopad na ceny zboží a služeb a jsou podstatné pro správnost fakturace a dodržování daňových předpisů.

V článku se zaměříme na jednotlivé sazby DPH v České republice, jak je nastavit v aplikaci FAPI při zakládání produktů a při vytvoření nebo úpravě faktur a na specifika situací, kdy fakturujete mimo Českou republiku.

Technická vsuvka – podrobně najdete celý výklad k sazbám přímo v zákoně o DPH (zákon č. 235/2004 Sb., § 47).

Základní sazba 21 % je určena pro všechno zboží, služby a jiná plnění, pokud není v zákoně určeno jinak. Pokud si nejste jistí, jakou sazbou máte danou k položce použít, toto bude vaše výchozí volba sazby.

Snížená sazba 12 % se uplatňuje na konkrétní položky jako potraviny a nápoje, krmiva, rostliny a semena, zdravotnické prostředky aj. Úplný výčet najdete v přílohách 2 a 3 zákona o DPH.

Nulová sazba DPH je určená pro úzký seznam položek, spadají sem zejména knihy a e-booky. Podrobně se jim věnuje § 71i Zákona o DPH.

Pokud jste na pochybách o tom, jakou sazbu DPH máte uplatnit na vámi prodávané zboží nebo služby, využijte služeb účetního nebo daňového poradce. Případně takzvané Závazné posouzení zdanitelného plnění, které provádí přímo Ministerstvo financí. Je to žádost vyplývající z téhož zákona o DPH, §47a, odst. 1, ale vzhledem ke zpoplatnění jde až o krajní možnost.

Tuzemský prodej a jeho zatížení DPH

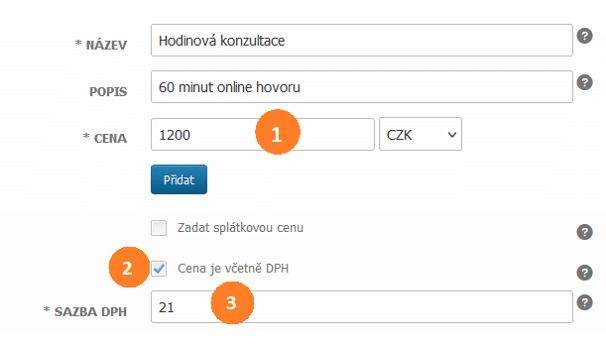

Nastavení tuzemského prodeje je ve FAPI jednoduché. U každého produktu se předpokládá, že máte nastaveny minimálně tyto hodnoty:

- prodejní cenu + měnu, ve které daná cena platí,

- určení, zda jde o cenu včetně DPH nebo bez DPH,

- sazbu DPH, která platí pro danou položku v tuzemsku.

TIP: Jak pracovat s nacenění ve více měnách najednou podrobně popisujeme v naší nápovědě zde.

Při každé tuzemské fakturaci pak FAPI automaticky použije nastavení z produktu a bude pracovat s cenou, sazbou a výší DPH dle nastavení produktu.

Zahraniční prodej

Při zahraničním prodeji se práce se sazbami podstatně liší od tuzemského prodeje. Kombinace režimů a sazeb DPH umožňuje široké spektrum nastavení. V základu ve FAPI pracujeme s těmito základními parametry:

- do které země prodáváte (režim EU nebo 3. země),

- v jakém režimu zdanění přeshraničního prodeje aktuálně pracujete (tuzemsko, OSS, reverse charge)

- zda je nakupující spotřebitel nebo podnikatel, a zda jako podnikající osoba je nebo není plátcem DPH (režim tuzemsko nebo reverse charge).

Chování sazeb DPH u zahraniční prodeje se ve FAPI řídí tím, co máte nastaveno:

- v obecném nastavení účtu,

- u konkrétního produktu,

- v detailním nastavení fakturace v prodejním formuláři,

- v parametrech konkrétního vystaveného dokladu.

Obecné nastavení účtu

Nastavení fakturace ve FAPI ovlivňuje chování všech dokladů, a mělo by být jedním z prvních míst nastavení, které zkontrolujete a nastavíte, když zřizujete FAPI účet pro plátce DPH.

Měnit zde můžete způsob rekapitulace DPH, změnit způsob fakturace v zahraničí mezi režimem OSS a režimem tuzemsko, nebo měnit způsob výpočtu měnového kurzu.

Daňové nastavení konkrétního produktu

U každého produktu, který budete prodávat i v zahraničí, musí být uložené tyto údaje týkající se DPH:

- prodejní cena a měna,

- určení, zda je prodejní cena bez nebo vč. DPH,

- daňová sazba, vztahující se na prodej produktu v tuzemsku,

- označení typu produktu z předdefinovaného číselníku.

Typ produktu je označení zásadní pro správné určování daňové sazby v režimu prodeje OSS. Pokud typ produktu nevyplníte, budou všechny prodeje probíhat s tuzemskou sazbou DPH.

Nastavení fakturace v prodejním formuláři

Prodejní formulář ve FAPI v kroku 3 Platba, doprava a fakturace umožňuje podrobně řídit, jak se má přistupovat k daňovým sazbám u prodeje v zahraničí, pokud je nakupující podnikatelem. Na výběr je celkem 5 variant, mezi kterými lze vybrat podle potřeby. Mezi variantami jsou podstatné rozdíly:

- nikdy nepoužívat – tato možnost zcela zakáže používání reverse charge,

- používat u všech zahraničních klientů – touto volbou se u všech zahraničních faktur automaticky použije reverse charge (i u spotřebitelů),

- používat u zahraničních klientů, kteří vyplní DIČ nebo IČ DPH – všechny nákupy, u kterých nakupující uvedl registrační číslo plátce DPH, budou v režimu reverse charge,

- používat u zahraničních klientů, kteří vyplní IČO – každý prodej zahraničnímu podnikateli se bude fakturovat s reverse charge,

- používat u zahraničních klientů, kteří mají platné DIČ nebo IČ DPH (ověření se provádí v registru VIES) – všechny nákupy, u kterých nakupující uvedl registrační číslo plátce DPH, budou v režimu reverse charge & platnost uvedeného registračního čísla FAPI ověří v registru evropských plátců DPH.

Pozor: VIES obsahuje seznamy pouze evropských subjektů. Také jej trápí časté výpadky a údaje tam nemusí být vždy zcela aktuální.

Pokud je ověření ve VIES nedostupné, doklady projdou s přiznaným režimem reverse charge i když daný subjekt plátcem není. Mějte tedy vždy na paměti to, že povinnost ověřit správnost režimu reverse charge je na vás, jako na vystaviteli dokladu a plátci daně z přidané hodnoty.

Parametry konkrétního vystaveného dokladu

Daňový režim dokladu lze v případě potřeby ještě ručně ve FAPI upravit. Úpravy jsou dostupné pro všechny daňové doklady, včetně režimů reverse charge a OSS.

Upravit tedy můžete typicky tyto věci:

- změnit nedaňový doklad na daňový a naopak,

- upravit sazbu DPH, měnit částku, měnu nebo měnový kurz,

- zapnout nebo vypnout reverse charge režim,

- nebo změnit typ dokladu ze zjednodušeného na úplný, doplnit údaje o plátci DPH.

Všechny tyto úpravy mění chování DPH na dokladu a lze je dodatečně použít při korekci už vystavených dokladů, kde jste našli chybu.

Změny v dokladu je potřeba vždy nejprve uložit.

Pozor: jakékoliv úpravy na již existujících dokladech máte povinnost oznámit nakupujícímu a požádat jej o aktualizování údajů dle nově vystavené, nebo upravené verze dokladu.