Co je to faktura a co musí obsahovat faktura plátce a neplátce DPH

Jak musí vypadat faktura, aby byla platná? Jaký je rozdíl mezi fakturou a daňovým dokladem? Kdy stačí vystavit zjednodušený daňový doklad a jak na faktuře uvádět DPH? Každý podnikatel musí v souvislosti s fakturací splnit několik povinností. Přečtěte si, jaké to jsou.

Pokud budete používat fakturační systém FAPI, nemusíte se starat o žádné aktualizace. Všechny legislativní změny a novinky ve světě podnikání hlídá FAPI za vás.

Obsah článku

- Co je to faktura?

- Kdy máte povinnost vystavit fakturu?

- Co musí být na faktuře – povinné fakturační údaje

- Faktura neplátce DPH

- Faktura plátce DPH

- Zvláštní režimy DPH na faktuře

- Co na faktuře být nemusí? 4 mýty o fakturách

- Co na faktuře být nesmí?

- Faktura vystavená – kdy fakturu vystavit a jak nastavit splatnost?

- Faktura vs. daňový doklad

- Zjednodušený daňový doklad

- Oprava faktury, storno faktura a opravný daňový doklad

- Archivace faktur

- Kontroly z finančního a živnostenského úřadu – sankce

- Jak si co nejvíce usnadnit práci s fakturami a vyhnout se chybám?

Co je to faktura?

Faktura je standardizovaný dokument, který slouží jako účetní doklad o prodeji zboží nebo poskytnutí služby. Není dokladem o zaplacení. Pro plátce DPH je faktura také daňovým dokladem.

Kdy máte povinnost vystavit fakturu?

Pokud je vaším odběratelem podnikatel, jste povinni mu za zboží nebo službu vystavit fakturu nebo zjednodušený daňový doklad. Soukromým osobám v ČR nejste povinni vystavit fakturu. Zákazník ji nepotřebuje ani pro reklamační nebo záruční řízení – stačí mu doklad o platbě v určený den (např. výpis z účtu). Vystavením faktury nicméně předcházíte riziku pozdní úhrady.

Co musí být na faktuře – povinné fakturační údaje

Každá faktura vystavená v ČR by měla obsahovat všechny údaje povinné pro neplátce DPH. Neplátci DPH, kteří nevedou účetnictví (daní výdaje paušálem), sice nemusejí uvádět například datum vystavení faktury nebo částku, jak ale asi sami odtušíte, faktura bez nich ztrácí smysl.

Důvodem, proč tyto údaje nejsou oficiálně povinné, je ve skutečnosti jen absence samostatné definice faktury v českém zákoně. Náležitosti faktur se tak řídí celkem třemi legislativními normami:

- Pro drobné živnostníky, kteří si nevedou účetnictví (tzn. vedou buď daňovou evidenci, nebo uplatňují výdaje procentem z příjmů) je faktura obchodní listinou. Musí proto obsahovat stejné údaje jako všechny další obchodní listiny – obchodní dopisy, objednávky a smlouvy.

- Při vedení účetnictví musí faktura vyhovět požadavkům definovaným zákonem o účetnictví. Sem vesměs spadají obchodní společnosti.

- Pro plátce DPH přibývají navíc povinné náležitosti daňového dokladu, kterým se faktura pro plátce DPH stává, a které vyplývají ze zákona o DPH v součinnosti s novou úpravou.

Faktura neplátce DPH

Faktura neplátce DPH obsahuje pouze základní informace:

Identifikace dodavatele (vaše):

- jméno a příjmení – pokud jste OSVČ

- název firmy – pokud jste firma (právnická osoba)

- IČO – pokud jste podnikatel

- DIČ – pokud vám bylo přiděleno

- fakturační adresa (= sídlo podnikatele)

- označení registru, který vás jako podnikatele registruje

- v případě OSVČ: „Fyzická osoba zapsaná v živnostenském rejstříku.“

- v případě právnické osoby (společnosti): „Společnost zapsaná do obchodního rejstříku vedeného Městským soudem v xxx-město-xxx, oddíl X, vložka xxx-číslo-xxx.“

Faktura neplátce DPH, který vede účetnictví (daňovou evidenci), musí navíc obsahovat tyto údaje:

Identifikace odběratele (zákazníka):

- jméno a příjmení – pokud je odběratel osoba nepovinná k dani nebo OSVČ

- název firmy – pokud je odběratel firma (právnická osoba)

- IČO – pokud je odběratel podnikatel

- DIČ – pokud je odběratel plátcem DPH

- fakturační adresa (sídlo podnikatele, bydliště nebo adresa nepodnikatele)

- označení „faktura“ a její identifikace do účetnictví (číslo)

- datum vystavení faktury

- popis služby nebo zboží, za které je faktura vystavena

- fakturovaná částka s uvedenou měnou (Kč, EUR ad.)

- způsob úhrady

- číslo bankovního účtu v případě plnění převodem

- případně číslo variabilního symbolu při platbě bankovním převodem, který usnadňuje účetnictví

- informace o tom, že nejste plátcem DPH

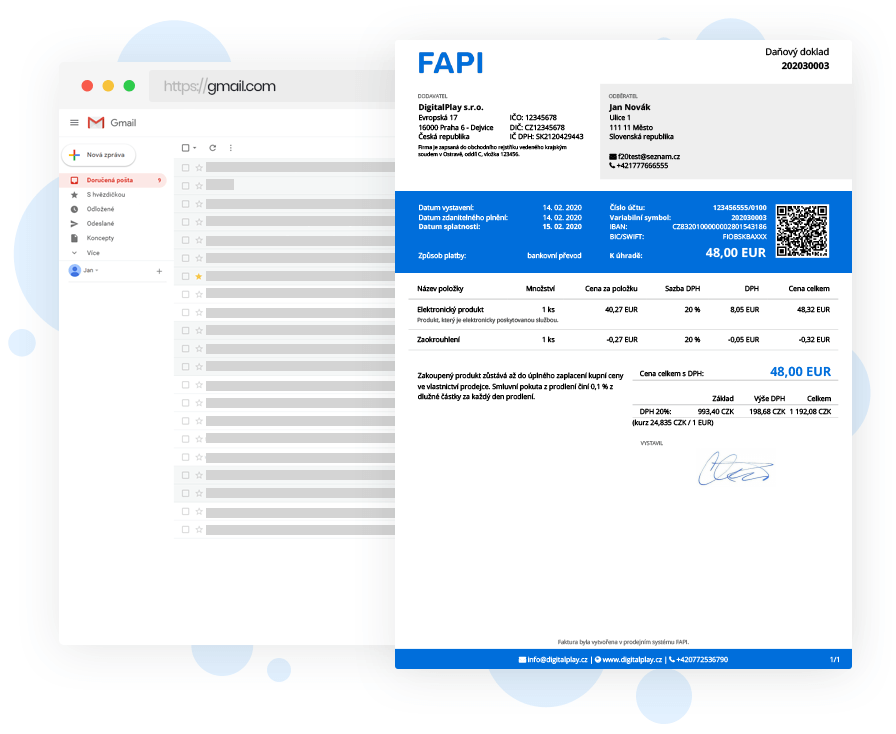

Faktura plátce DPH

Faktura plátce DPH obsahuje vše výše uvedené a navíc:

- označení „faktura – daňový doklad“

- datum uskutečnění zdanitelného plnění (= den dodání zboží nebo služby), pokud se liší od data vystavení faktury

- základ DPH – vždy v Kč, i když se jedná o fakturu do zahraničí, která je vystavena v cizí měně – v tom případě musí být uvedeny obě měny podle kurzu platného v den plnění

- výše DPH – vždy v Kč, stejně jako základ DPH

- sazba DPH

- zvláštní režim DPH, pokud je při transakci uplatňován

Víte, že fakturovat můžete i bez živnostenského listu? Fakturu může vystavit každý občan ČR, nemusíte být tedy registrovaný podnikatel. Faktura nepodnikatele musí splňovat náležitosti faktury neplátce DPH.

Příklad: Skvěle fotíte a kamarád vás požádá, abyste mu nafotili jeho firemní party. Pro vás je to jednorázový přivýdělek, ale pro něj jde o částku, kterou musí zaúčtovat i s dokladem – řekne si proto o fakturu. Můžete ji vystavit, aniž byste se registrovali na živnostenském úřadě. Jen si dejte pozor, aby se vaše činnost nestala soustavnou – tj. aby se kamarádovy nabídky k přivýdělku pravidelně neopakovaly – pak by už šlo podle zákona o podnikání. Zároveň nesmí tato vystavená částka přesáhnout 30 000 Kč za kalendářní rok.

Zvláštní režimy DPH na faktuře

Zvláštní režim DPH je specifický způsob výpočtu DPH, při kterém plátce DPH odvádí DPH jen z marže nebo vůbec. Zákon ukládá povinnost danit ve zvláštním režimu při prodeji vybraných služeb a zboží nebo při přeshraničním prodeji podnikatelům v EU.

Na faktuře v takovém případě nesmí chybět zmínka o tom, že uplatňujete konkrétní zvláštní režim, i když DPH neodvádíte.

- Přenesená daňová povinnost – typicky při fakturaci do EU – na faktuře neuvádějte DPH nebo uveďte DPH 0,- Kč a přidejte oznámení: Daň odvádí zákazník, pro kterého bylo plnění uskutečněno – přenesení daňové povinnosti.

- Osvobození od daně – například při dodání zboží do zahraničí nebo poskytování speciálních služeb, jako je vzdělávání nebo sociální pomoc – na faktuře neuvádějte DPH nebo uveďte DPH 0,- Kč a přidejte oznámení: Osvobozeno od daně podle zákona o DPH č. 235/2004. – můžete uvést příslušný paragraf.

- Další zvláštní režimy podle zákona o DPH – například při prodeji starožitností, uměleckých předmětů, služeb cestovního ruchu apod. – uveďte, o jaký režim se jedná s odkazem na příslušný paragraf zákona o DPH.

Pozor na chybějící DIČ u plátců DPH! Pokud na faktuře chybí DIČ odběratele, finanční úřad ji nespáruje s nárokem na odpočet, a ten pak není možné uplatnit. Finanční úřad vás pak vyzve ke změně nebo doplnění údajů v kontrolním hlášení.

Co na faktuře být nemusí? 4 mýty o fakturách

1. Datum splatnosti

Datum splatnosti není povinným údajem na faktuře. Pokud není uvedeno, zákon ho stanoví na 30 dní od data doručení faktury nebo ode dne převzetí zboží nebo služby (od pozdějšího z nich).

2. Podpis a razítko

Zákonná povinnost opatřit fakturu podpisem nebo razítkem neexistuje. Tento široce vžitý omyl vychází z chybné interpretace § 33a Zákona o účetnictví, který v určitých situacích vyžaduje podpis odpovědné osoby, která fakturu přijímá a zařazuje do účetnictví – s vámi jako dodavatelem to nemá co do činění.

3. Potvrzení o přijetí faktury

Vystavená faktura je sama o sobě předpokladem povinnosti úhrady. Není pravda, že faktura může být proplacena, pouze pokud je zákazníkem potvrzeno její přijetí.

4. Úrok z prodlení

Někteří podnikatelé na fakturách s oblibou vyhrožují vysokými úroky, které jsou připraveni vybírat v případě opožděné platby. Pokud si výši úroku určíte sami, jde vždy o tzv. smluvní úrok (smluvní pokutu). Váš odběratel s ním musí předem prokazatelně souhlasit. Pokud souhlas s úrokem neudělil, je úrok nezákonný a jeho vyžadování neúčinné.

Co na faktuře být nesmí?

1. Klamavé údaje

Žádný údaj na faktuře nesmí vyvolávat tzv. klamavý dojem – vše musí být doložitelné a pravdivé.

2. Formulace „daňový doklad“, pokud jste neplátce DPH

Jako neplátce DPH byste neměli na fakturu uvádět, že jde o daňový doklad. Jde přitom o častou chybu drobných živnostníků. Chybně označená faktura sice není neplatná a faktura se daňovým dokladem nestane jen proto, že je tak označena, odběratel si ale nemusí všimnout poznámky, že nejste plátcem DPH, a může fakturu zahrnout k odvodu DPH.

3. Přepisované, vymazané nebo přeškrtnuté údaje

Cokoliv, co neodpovídá zásadám bezodkladových oprav nebo je provedeno bez vědomí druhé strany po odevzdání.

Faktura vystavená – kdy fakturu vystavit a jak nastavit splatnost?

Jako plátce DPH jste povinni fakturu vystavit nejpozději do 15 dní od data zdanitelného plnění. Opomenutí této povinnosti sice nezbavuje zákazníka povinnosti za službu nebo zboží zaplatit, ale porušujete jím zákonnou lhůtu a vystavujete se při kontrole hrozbě sankce. Pokud nejste plátce DPH, můžete fakturu vystavit doslova kdy chcete.

Splatnost faktury záleží na vás a na vaší dohodě se zákazníkem. Neurčíte-li splatnost na faktuře, je ze zákona 30 dní. Běžná doba splatnosti pro většinu služeb, které nemají měsíční plnění, je 14 dní.

Nejdelší povolená splatnost faktury je podle občanského zákoníku 60 dní. Omezení ale není definitivní – splatnost může být delší, pokud není lhůta „hrubě nespravedlivá“.

To znamená, že nemůžete požadovat tříměsíční splatnost faktury po svém odběrateli například jen proto, že čekáte na proplacení nákladů (máte nízkou likviditu). Pokud je ale dlouhá splatnost v nějakém odvětví dlouho přijímaným standardem, nelze ji už považovat za nespravedlivou.

Faktura vs. daňový doklad

Pojem „daňový doklad“ může být matoucí, nevztahuje se totiž k dani z příjmu, ale výhradně k DPH. Tak ho definuje zákon o DPH.

Pokud jste plátce DPH, odvádíte DPH na základě vystavených faktur, a to i za zboží nebo služby, které váš zákazník dosud neproplatil, ale už jste je vykázali v přiznání k DPH. Faktura plátce DPH je proto daňovým dokladem.

Jako neplátce DPH počítáte daň z příjmu na základě plateb přijatých za dodané zboží nebo služby. Faktury na daň nemají vliv. Faktura neplátce DPH proto daňovým dokladem není.

Zjednodušený daňový doklad

Typickým zjednodušeným daňovým dokladem je účtenka. Vystavit místo faktury ji stačí, když souhrnná výše plnění (cena za službu nebo produkt včetně dopravy) nepřesahuje 10 000 Kč.

Zjednodušený daňový doklad nemusí obsahovat:

- DIČ odběratele

- specifikaci odběratele (název firmy nebo jméno zadresu)

- základ, sazbu a výši DPH

Ostatní náležitosti, jako identifikace plátce, popis zboží a přesné datum, kdy k obchodní transakci došlo, chybět nesmí.

Oprava faktury, storno faktura a opravný daňový doklad

Při opravě faktury musíte postupovat tak, aby byly původní chybné údaje (přeškrtnuté) stále čitelné. Úpravu je nutno potvrdit podpisem odpovědných osob s datem.

Tyto opravy jsou tzv. bezdokladové a můžete je provést, pouze pokud odběratel fakturu dosud nezaúčtoval.

Další možností je oprava dokladovým způsobem – s pomocí nového dokladu. Pokud už odběratel fakturu zařadil do účetnictví nebo EET, můžete mu zaslat opravný dokument, jako je storno faktura (následovaná novou fakturou) nebo opravný daňový doklad.

Storno faktura musí být označena jako „Storno faktura k faktuře č. xxxx“. Je to kopie faktury, která se jí ruší, ale číselné položky jsou na ní uvedeny v minusových hodnotách. Storno fakturu může vystavit jen neplátce DPH.

Plátce DPH může vystavit pouze opravný daňový doklad (dříve dobropis). Opravný daňový doklad musí být takto označen. Údaje o dodavateli, odběrateli a variabilní symbol musejí být stejné jako na původní faktuře. Ostatní změny mohou být provedeny podle potřeby.

V případě, že se faktura opravným dokladem ruší, stačí změnit uvedené částky na minusové. Na opravném daňovém dokladu musí být připsán důvod provedení opravy (např. vrácení zboží).

Archivace faktur

Zhotovitel i příjemce faktury je povinen zajistit věrohodnost původu faktury, neporušenost obsahu a její čitelnost po celou dobu archivace. Věrohodnost faktury znamená, že musí být faktura doložitelná dalšími uchovanými daty, například smlouvou, objednávkou, výpisem z účtu, dokladem o platbě a podobně.

Jak dlouho faktury uchovávat?

- 3 roky – vystavené faktury, pokud jste neplátce DPH

- 5 let – všechny daňové doklady (tedy faktury přijaté i vystavené), pokud jste neplátce DPH, který vede účetnictví

- 10 let – všechny daňové doklady, pokud jste plátce DPH

Mezi písemnými a elektronickými fakturami zákon už od roku 2013 nerozlišuje, oba typy jsou platné. Oba také musí vyhovět kritériu čitelnosti po celou dobu archivace. Není proto možné například elektronické faktury uchovávat pouze na jednom disku a nebýt schopen je doložit v případě, že disk přestane fungovat.

Za to je podnikatel před živnostenským a finančním úřadem zodpovědný stejně jako třeba za to, když papírové faktury znehodnotí rozverný domácí mazlíček…

Kontroly z finančního a živnostenského úřadu – sankce

Úředníci finančního i živnostenského úřadu jsou oprávněni prověřit správnost formálních údajů na fakturách. Z faktur ověřují, zda je živnostenské oprávnění v souladu s deklarovanou činností nebo zda například nedochází k švarcsystému.

Sankce za drobné formální nedostatky začínají na 500 Kč a většinou se pohybují v řádu stovek a drobných tisíců Kč. Nejčastější chybou drobných živnostníků je údajně absence oznámení o registraci na živnostenském úřadě.

Pokuty za hrubší provinění mohou být až 1 milion Kč – například když se podle faktur zjistí, že neoprávněně podnikáte v oboru, pro který potřebujete koncesi.

V úvahu je nutno brát i evropské nařízení o GDPR. Faktury obsahují citlivé osobní údaje, které musí být uchovávány v souladu s GDPR, sankce za pochybení tohoto druhu jsou mnohem vyšší – mohou vyšplhat až na nepříjemných 10 milionů EUR.

Jak si co nejvíce usnadnit práci s fakturami a vyhnout se chybám?

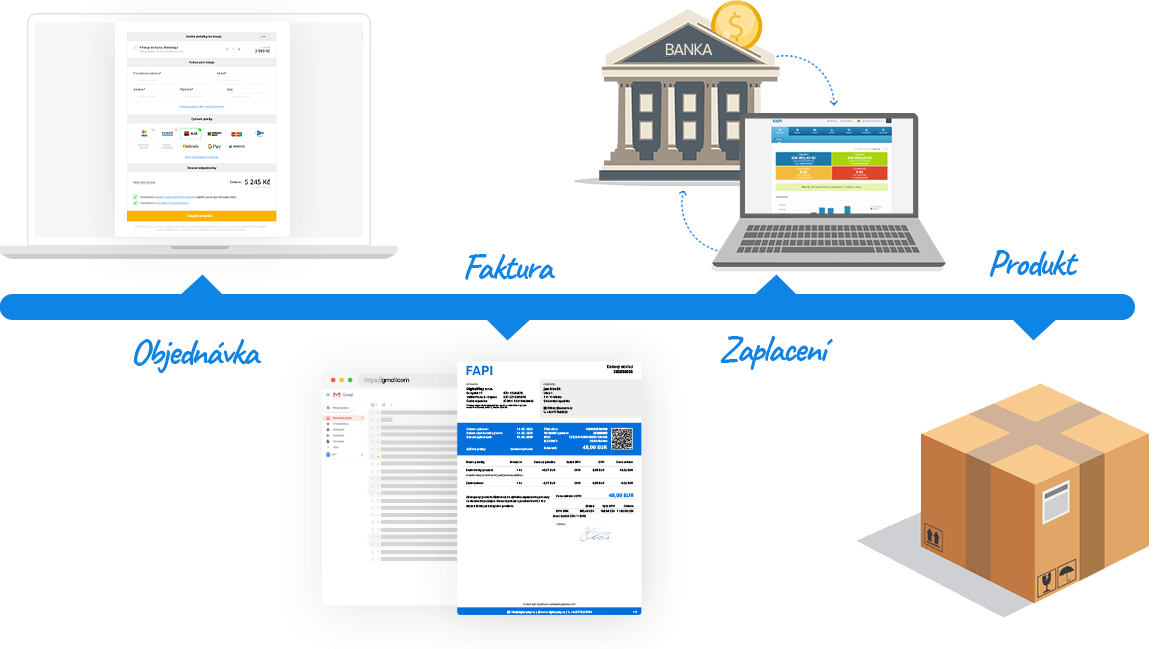

Chcete mít své faktury v pořádku? FAPI je bude vystavovat za vás, bez zbytečných chyb a překlepů. Navíc je rovnou automaticky archivuje, takže vám žádné problémy s úřady nehrozí.

Faktura je ale jen jedna část administrace kolem prodeje a FAPI proto není jen pouhý fakturační systém. Prodáváte-li své produkty a služby přes internet, vyřídí za vás kompletně celou objednávku. Vy tak budete mít volné ruce a spoustu času navíc. Podívejte se, jak FAPI funguje nebo si ho rovnou vyzkoušejte na 14 dní zdarma a sami se přesvědčte, jak snadno se dá prodávat na internetu.

Dobrý den, rozumím tomu tedy správně, že pokud budu OSVČ a budu přeprodávát zboží přes sociální sítě nepodnikateli, tedy soukromé osobě, povinnost vystavovat fakturu se na mě nevztahuje?

Dobrý den, Michale,

ano jako podnikající osoba, jste povinnen vystavit fakturu.

Podle toho zda jste plátce DPH, neplátce DPH nebo identifikovaná osoba, se odvíjí náležitosti, které na fakturu musíte uvídět.

FAPI za vás všechny náležitosti řeší automaticky a každý zákazník má ve formuláři možnost zažádat o fakturu, pokud ji potřebuje. Pro jistotu je dobré toto konzultovat s vaší účetní.

Tak proč v textu uvádíte:

Kdy máte povinnost vystavit fakturu?

Pokud je vaším odběratelem podnikatel, jste povinni mu za zboží nebo službu vystavit fakturu nebo zjednodušený daňový doklad.Soukromým osobám v ČR nejste povinni vystavit fakturu. Zákazník ji nepotřebuje ani pro reklamační nebo záruční řízení – stačí mu doklad o platbě v určený den (např. výpis z účtu). Vystavením faktury nicméně předcházíte riziku pozdní úhrady.

Vaší odpovědí si protiřečíte.

Není třeba v tom vidět rozpor. V zákonech se sice pojem „faktura“ nebo „fakturace“ sem tam vyskytuje, ale v klíčových zákonech o DPH a o účetnictví pojem „faktura“ neexistuje. V občanském zákoníku je pojem faktura 3x, ale aniž by byl definován nebo jakkoliv hlouběji vysvětlen.

Fakturou se v běžné praxi myslí účetní doklad. Něco, co dáte do evidence příjmů a výdajů. Pokud obsahuje nezbytné náležitosti, pak může být i daňovým dokladem (pro DPH).

Protože ale spotřebitelé ani jedno neřeší, tak pro drobné nákupy lze běžně vystavovat pouze paragony, tedy prodej na stvrzenku.

Dobrý den,

je možné a zákonné uvést na faktuře větu: Do okamžiku úhrady faktury je zboží ve vlastnictví prodejce?

Informaci o úrocích z prodlení jsem si už našla a je nezákonné to tam uvádět.

Děkuji za odpověď.

Dobrý den Nikol, ano toto ve FAPI jde, můžete si v Nastavení – Nastavení fakturace doplnit „Uživateslký text na faktuře“, kam si můžete napsat jakékoliv informace, které potřebujete mít ve fakturách napsány.

Dobrý den. Je platná faktura, na které je uvedeno pouze „oprava čerpacího systému-výměna čerpadla“ bez uvedení konkrétního typu čerpadla a bez uvedení práce, popř. dalších položek? Odběratel pak neví, za co vlasně zaplatil, neboť nedostal od dodavatele žádnou další dokumentaci, pouze tuto fakturu. V případě reklamace nemůže odběratel vlastně dokázat, jaké zařízení chce reklamovat.

Děkuji za odpověď..

Dobrý den Jiří, při takových to prací bych doporučil doplnit typ čerpadla a rámcově napsáno o jaké práce se jednalo. Nevím v jaké jste pozici, zda vystavitel nebo přijemce.

Ale ano může být problém s reklamací, protože nikda neví co bylo instalováno a co se opravovalo / upravovalo.

Myslím si že je dobré být specifický jak v případě vystavitele a trvat na dosání informací v případě odběratele, abyste měl papír co vše se dělalo.

Nikde ale není napsáno jak moc specifické informace na faktuře musí být.